- 定年後は月何万円あれば生活していける?

- 定年退職を迎える前に準備すべきことは何?

- 住宅ローンが残っているとヤバいって本当?

今回は上記のようなお悩みを解決します。

一昔前までは、定年を迎えれば退職金を受け取り、年金とともに老後を生きていくというのが一般的でした。しかし、人生100年時代の今はそんな単純ではありません。

定年後は第二の人生と言われ、また新たな生活が始まっていきます。お金の面で困らないためには、定年前から今後の人生について考え、準備していくことが重要です。

今回は「定年後の1ヶ月あたりの生活費」や「定年退職前にやっておきたいこと」を解説します。定年後に安心した生活が送れるよう、今から準備を進めていきましょう。

定年後の1ヶ月あたりの生活費は平均いくら?

先に結論からお伝えすると、定年後(主に65歳以上)における、1ヶ月あたりの生活費の平均は「単身世帯:約14.5万円」「夫婦2人世帯:約25.5万円」です。

下記の表は総務省統計局が公表したデータで、「令和3年における65歳以上の世帯の1ヶ月あたりの平均的な生活費」を表しています。

| 65歳以上の単身無職世帯 | 65歳以上の夫婦のみの無職世帯 | |

| 食料 | 36,322円 | 65,789円 |

| 住居 | 13,090円 | 16,498円 |

| 光熱・水道 | 12,610円 | 19,496円 |

| 家具・家事用品 | 5,077円 | 10,434円 |

| 被服および履物 | 2,940円 | 5,041円 |

| 保健医療 | 8,429円 | 16,163円 |

| 交通・通信 | 12,213円 | 25,232円 |

| 教育 | 0円 | 2円 |

| 教養娯楽 | 12,609円 | 19,239円 |

| その他の消費支出 | 29,185円 | 46,542円 |

| 非消費支出(税金や保険料) | 12,271円 | 30,664円 |

| 合計 | 144,747円 | 255,100円 |

総務省統計局|家計調査年報(家計収支編)2021年(令和3年)

上記の表を見ると「食費」「保健医療費」「交通・通信費」がかなりの割合を占めていることが分かります。また「税金」や「保険料」なども無視はできないでしょう。

とはいえ、上記はあくまでも平均的な金額です。

都会に住んでいる方であれば「住居費」などはより高くなるでしょう。ちなみに、夫婦2人世帯が余裕のある老後生活を送るには、月36万円が必要だと言われています。

定年退職前にやっておきたい準備7選

定年退職前の準備として、考えておきたいのが下記7つの項目です。

- 退職金

- 健康保険

- 失業保険

- 公的年金

- 生命保険

- 税金

- 住宅ローン

退職間近になると、会社の人への挨拶や様々な手続きに追われ、思うように時間が取れなくなります。ですので、気づいたその時から準備を進めていくと良いでしょう。

1つずつ順番に解説していきます。

1. 退職金

退職金が支給される場合は、退職金の受け取り方を考えておく必要があります。

というのも、退職金の受け取り方には「一時金」「年金」「一時金・年金併用」の3種類があり、どれを選ぶかによって納める税金の金額が変わってくるからです。

【一時金・年金の違い】

| 種類 | 特徴 | メリット | デメリット |

| 一時金 | 退職時に一括で受け取る | 税負担が少ない | 受給額が少なくなる |

| 年金 | 決められた期間にわたり、毎月一定額を受け取る | 退職金の運用益が上乗せされ、受給額が増えることも | 税負担が大きい |

退職後も働く場合、あるいは自営業として独立する場合は「一時金」がおすすめと言われています。一方で、もう働かない場合は「年金受け取り」の方がおすすめです。

とはいえ、どちらがお得かは置かれている状況によって変わってきます。家族と相談したり、人事部に聞くなどして、事前に退職金の受け取り方は考えておきましょう。

2. 健康保険

定年退職を迎えると、これまで加入していた健康保険からは脱退し、新たな健康保険への加入が必要になります。どの健康保険にも加入しないという選択はできません。

定年後の健康保険の加入先は下記の3つです。

- 任意継続被保険者・・・勤めていた会社の健康保険に継続して加入する

- 国民健康保険・・・都道府県や自治体が運営する公的な医療保険制度

- 家族の扶養・・・配偶者や子どもと同居している場合は扶養の選択肢もある

任意継続であれば、以前と同じ内容で健康保険に加入できます。ただし、最長で2年間しか加入できず、また保険料は全額自己負担になるなどデメリットも多いです。

退職後2週間以内に手続きが必要な健康保険も多いので考えておきましょう。

3. 失業保険

定年後に再就職活動をする場合、その期間中は「失業保険」が受け取れます。

失業保険の受給条件は下記の3つです。

- 失業状態である

- 雇用保険の被保険者期間が通算12ヵ月以上ある

- 退職日が65歳到達日前である

退職金が少ない場合や受け取れない場合は「失業保険」が貴重な収入源となります。手続きに時間がかかるため、離職票などは早めにもらえる用意をしておきましょう。

不明な点がある場合は、会社の人事部またはハローワークに聞けばOKです。

4. 公的年金

定年後の生活を見据え、公的年金の受け取り方も考えておく必要があります。

例えば60歳で定年退職し、生活が厳しい場合は「繰上げ受給」といって、前倒しで年金が受給できます。ただし、受給できる金額は通常の4分の3ほどになります。

一方で、すぐに年金を受け取らなくて良い場合は「繰下げ受給」で、年金の支給を遅らせることも可能です。

定年退職前に「納めた年金保険料」「加入した期間」などを再度確認し、受け取り方を検討しましょう。ちなみに、加入記録の確認は「ねんきんネット」が便利です。

5. 生命保険

定年退職前は加入している生命保険について、見直すべきタイミングでもあります。

例えば、会社の団体保険に加入していれば、別の保険に切り替える必要があるでしょう。あるいは、退職後も保険の継続ができるか会社に確認しておくのも大切です。

また、死亡保険の見直しも必須です。

死亡保険に入っている方は今一度「保険料」「加入プラン」を確認しましょう。無駄に払い続けてしまった!と後悔している方が多くいるので、十分注意してください。

6. 税金

意外と忘れやすいのが「退職後の税金」の支払いについてです。特に住民税は昨年の所得をもとに課税されるため、定年退職者の場合はかなりの負担が強いられます。

そのため、定年退職前に退職後の税金額をイメージしておくと良いでしょう。

税金の計算は「所得税・住民税簡易計算機」がおすすめです。

また年の途中で定年退職をする場合は、翌年に「確定申告」を行う必要があります。「源泉徴収票」「各種控除証明書」が必要なので、こちらも準備しておきましょう。

7. 住宅ローン

定年時に「住宅ローン」が残っている場合はかなり要注意です。

定年後は収入が激減するだけでなく、税金や保険料の支払いで想像以上に出費がかさみます。また、年齢を重ねるごとに「医療費」の負担も大きくなっていきます。

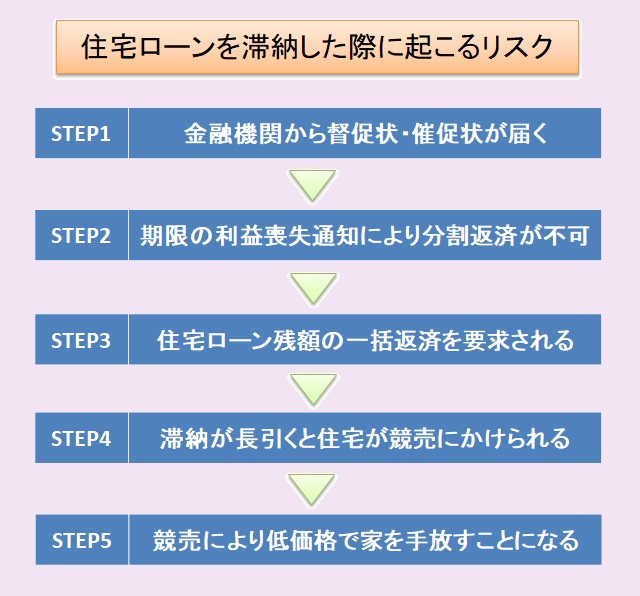

もちろん、支払が厳しいからといって金融機関は待ってくれません。万が一「滞納」ともなれば下記のようなリスクが生じ、様々なデメリットを被ることになります。

退職金や公的年金をローンに充てる手もありますが、それだと生活は苦しくなります。退職前に、今後もローンを払い続けられるか考えておかなければなりません。

住宅ローンを払うのが難しそうな場合は次の章をご覧ください。

定年後に住宅ローンが払えそうにない時の対処法

定年後に住宅ローンが払えそうにない時は「売却」がベストな選択です。

売却すればまとまった資金が手に入るため、住宅ローンの返済に充てられます。今後「固定資産税」や「都市計画税」などを払わなくて済むのも大きなメリットです。

でも、売却はもったいない気がします。

たしかに、購入した住宅を手放すことに躊躇する気持ちは分かります。しかし、今後何年もローンを払ったり、滞納のリスクを考えると売却は悪い選択ではありません。

また、子どもがいる時に購入した住宅であれば、家の中に使っていないスペースもたくさんあるはずです。今の自分に合った家に住み替えるのも一つの方法でしょう。

定年後にゆとりのある生活を送りたい方は、まずは「不動産の価値」を調べるところから始めてみてください。下記に「不動産の査定依頼サービス」を紹介しています。

不動産の査定依頼ができる今話題のサービス

いざ不動産の価値を調べようと思っても、何から手を付けて良いのかと迷うはず。

査定依頼の段階で不動産会社に足を運ぶのは面倒だし、高額な請求をされそうで怖い、そもそも忙しくてお店に行く時間がない・・・と感じる場合もあるでしょう。

そんな方には「イエウール」という不動産一括査定依頼サイトがおすすめです。

イエウールを使えば、提携業者約2,000社の中から最大6社の不動産会社に査定依頼ができます。使い方も簡単で、チャット形式で簡単な不動産情報を入力するだけでOK!

入力後は「不動産会社から連絡 ⇒ アポ取り ⇒ 査定結果の提示」の流れになります。

面倒な不動産の売却もイエウールなら簡単に行えるんです。不動産に詳しい専門家が手続きや税金のことも幅広く教えてくれるので、初めての方には特におすすめです。

他にもイエウールのメリットは下記の通り盛りだくさん。

- 24時間365日いつでも査定が依頼できる

- 一戸建てから分譲マンション・土地までOK

- 価格競争で相場よりも高い査定額と出会える

- 指定した連絡先以外に電話がかかることはない

- 悪質な不動産会社は排除している

査定を依頼したからといって、今すぐに売却しないといけない訳ではありません。査定額を把握したうえで今後のことを決めたい!という場合でも、もちろんOKです。

不動産は年数が経過するにつれ価値が下がるので、一刻も早く動き出しましょう。